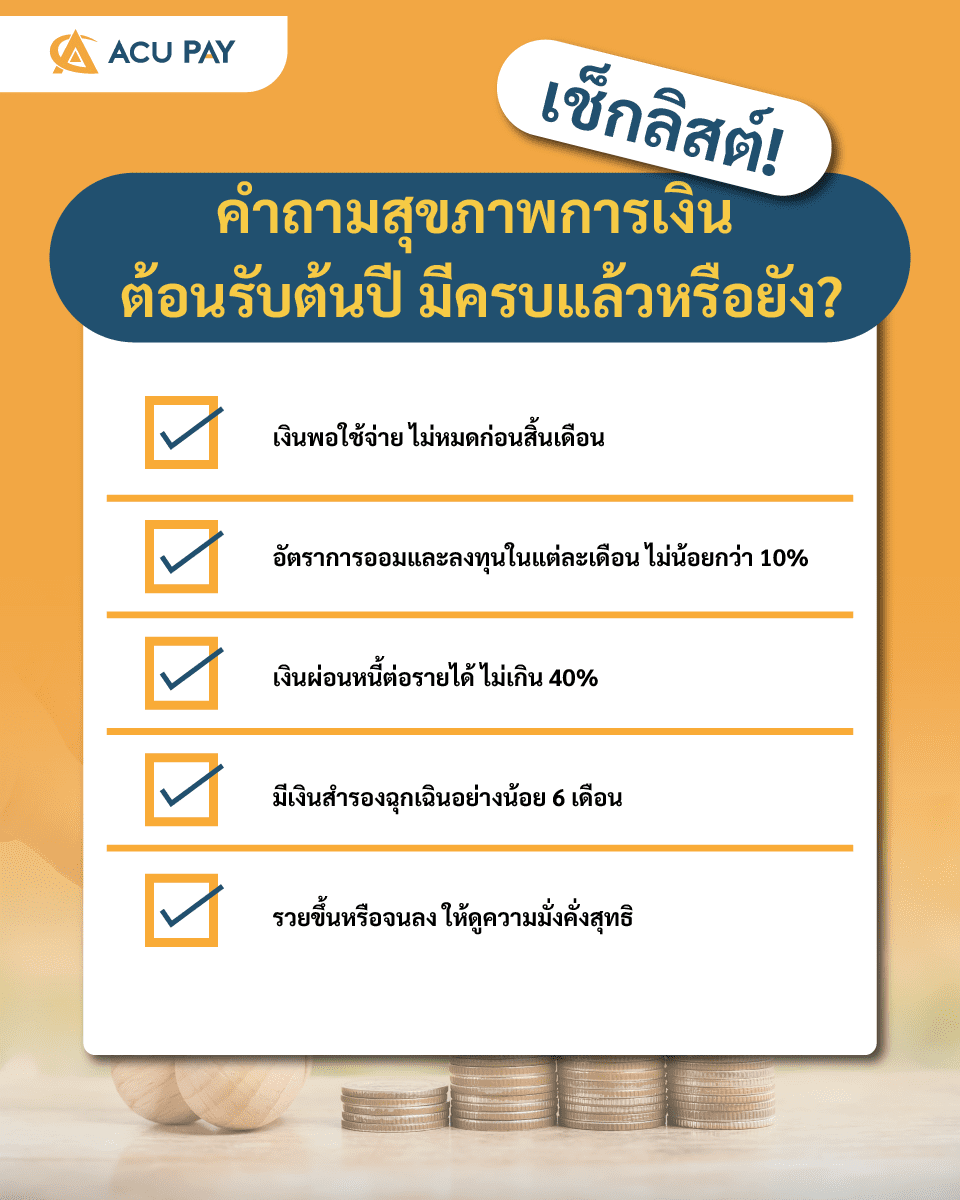

อยากรู้กันมั้ย ว่าสุขภาพการเงินในปีที่ผ่านมา และปีที่กำลังจะเริ่มต้นใหม่นี้ เป็นอย่างไรบ้าง ? ACU PAY เลยนำเช็กลิสต์ คำถามสุขภาพการเงินมาให้เพื่อน ๆ ได้ลองเช็กตัวเองดู ว่าที่ผ่านมาสุขภาพการเงินดีขึ้นหรือไม่ เพื่อวางแผนการเงินได้ง่ายขึ้น

การเงินของคุณปีที่แล้วเป็นอย่างไรบ้าง ถ้ามีเงินพอใช้จ่ายก็แสดงความยินดีด้วย คุณผ่านขั้นแรกไปได้ แต่สำหรับใครที่ยังรู้สึกว่าเงินที่ใช้ไม่เคยเหลือพอเลยสักเดือน ไม่ต้องเครียดไป ปีนี้ลองมาเริ่มต้นกันใหม่ ด้วยเช็กลิสต์ข้อต่อไป รับรองว่าปีนี้เราจะมีเงินเพียงพอใช้จ่าย และมีเงินออมมากขึ้นได้ไม่ยาก

ความมั่งคั่งจะเกิดขึ้นได้ ด้วยจุดเริ่มต้นจากการออมและการลงทุน ใครที่เริ่ม “ออม” เร็วก็ย่อมเกิดความมั่งคั่งได้เร็วมากขึ้น แต่หลายคนมักมีอุปสรรคจากภาระค่าใช้จ่าย อย่าง ต้องให้เงินกับที่บ้าน ต้องใช้หนี้ แล้วจะมีเงินเก็บจากไหน

เริ่มต้นปีใหม่ทั้งที เรามาลองปรับการออมเงิน จาก “เหลือเท่าไร ค่อยเก็บเท่านั้น” เป็น “เก็บก่อน เหลือเท่าไรใช้เท่านั้น” เริ่มต้นอาจเริ่มออมเงินไม่น้อยกว่า 10% ของรายได้ก่อน

ยกตัวอย่าง

มีเงินเดือน 20,000 บาท ให้หัก 10% เป็น 2,000 บาท จะเหลือเงิน 18,000 จากนั้นค่อยนำเงินก้อนนี้ได้บริหารใช้จ่ายอื่น ๆ ต่อ

ช่วงแรกอาจจะฝืนใจไปบ้าง แต่ถ้าลองทำไปเรื่อย ๆ เราจะเริ่มคุ้นเคยกับการออมมากขึ้น สำหรับใครที่มีเงินน้อย ภาระค่าใช้จ่ายเยอะ อาจลองเริ่มต้นเท่าที่เราไหวแค่ 3% 5% แล้วเมื่อมีรายได้ที่มากขึ้นอาจค่อย ๆ เพิ่มสัดส่วนการออมไปเรื่อย ๆ เป็น 10% 20% 30%

อีกหนึ่งสุขภาพการเงินที่ควรเช็กคือ อัตราส่วนหนี้สินต่อรายได้ หรือ Debt Service Ratio (DSR) เพื่อป้องกันหนี้ท่วมตัวที่อาจทำให้บัญชีเราติดลบได้

สำหรับหนี้สินที่นำมาใช้ตรวจสุขภาพทางการเงินจะเป็นหนี้สินปัจจุบันต่อเดือน เช่น ค่าเช่าบ้าน ค่าผ่อนบ้าน ผ่อนรถ ผ่อนโทรศัพท์ ผ่อนบัตรเครดิต เป็นต้น ส่วนรายได้ที่นำมาคำนวณจะเป็นรายได้ต่อเดือนทั้งหมด เช่น เงินเดือน เงินจากการขายของออนไลน์ เป็นต้น

โดยตามมาตรฐานของการตรวจสุขภาพทางการเงินควรผ่อนหนี้คนละได้ไม่เกิน 40 – 45% ของรายได้ในแต่ละเดือน ถ้าเกินไปกว่านี้แสดงว่าเริ่มมีสุขภาพทางการเงินไม่ค่อยดี

วิธีการคำนวณ

อัตราส่วนชำระหนี้ต่อรายได้ = เงินผ่อนชำระหนี้รายเดือน (รายจ่ายคงที่) / รายได้รวมต่อเดือน (รายรับ) x 100

ยกตัวอย่าง

สรุปแล้ว อัตราส่วนชำระหนี้ต่อรายได้ หรือ DSR

อีกสิ่งที่ควรเช็ก คือเงินสำรองฉุกเฉินว่ามีพอแล้วหรือยัง สำหรับใครที่ไม่รู้ว่าเงินสำรองฉุกเฉินสำคัญขนาดไหน ให้เราลองนึกถึงว่าวันหนึ่ง คุณเกิดตกงานกะทันหัน หรือประสบอุบัติเหตุ ทำให้ต้องใช้เงินด่วน เงินสำรองฉุกเฉินนี้แหละ จะเป็นเหมือนปราการสำคัญที่จะช่วยให้เราเครียดน้อยลง ไม่ต้องคิดกู้เงินแบบเร่งด่วนที่มักมีดอกเบี้ยสูง ซึ่งอาจกลายเป็นกับดักหนี้ที่คุณต้องใช้เวลาเคลียร์อีกหลายปี

โดยเบื้องต้นเราควรมีเงินสำรองฉุกเฉินอย่างน้อย 6 เท่าของค่าใช้จ่ายแต่ละเดือน ซึ่งรวมทั้งค่าใช้จ่ายในชีวิตประจำวัน และเงินออมต่อเดือนที่เราตั้งเป้าหมายไว้

วิธีการคำนวณ

อัตราส่วนเงินสำรองเผื่อฉุกเฉิน = ค่าใช้จ่ายคงที่ต่อเดือน x 6

ค่าใช้จ่ายคงที่ คือค่าใช้จ่ายที่กำหนดไว้แล้ว และต้องจ่ายด้วยจำนวนเท่าเดิมตามระยะเวลาที่กำหนด ไม่ผันแปรไปตามยอดขาย เช่น ค่าเช่า ค่าโทรศัพท์ ค่าอาหาร ค่าเดินทาง ค่าเบี้ยประกัน เงินให้พ่อแม่ ไม่รวมรายจ่ายฟุ่มเฟือยอย่าง ค่ากระเป๋า ค่าทริปเที่ยว

ถึงตรงนี้ เราจะรู้แล้วว่าเงินสำรองฉุกเฉินสำหรับใช้จ่ายในการใช้ชีวิตได้นาน 6 เดือนของเราควรอยู่ที่เท่าไร นอกจากนี้ระหว่างการเก็บเงินสำรองฉุกเฉิน เราสามารถทำการลงทุนควบคู่ไปได้ เพื่อให้สินทรัพย์ของเรางอกเงย

วิธีที่สามารถเช็กได้ว่า สภาพการเงินของเราตอนนี้ “รวยขึ้น” หรือ “จนลง” ไม่ใช่ดูที่มูลค่าสินทรัพย์ แต่เป็น “ความมั่งคั่งสุทธิ” (Net Worth) โดยเราสามารถเช็กได้ทุกปี เพื่อให้รู้ว่าตลอดเวลาของการสร้างรายได้เลี้ยงชีพ เราสะสมอะไรมากกว่าระหว่าง “ทรัพย์สิน” กับ “หนี้สิน”

วิธีการคำนวณ

ความมั่งคั่งสุทธิ = สินทรัพย์ – หนี้สิน

อาจลองแบ่งครึ่งกระดาษ แล้วเขียนรายการสินทรัพย์ไว้ฝั่งหนึ่ง และ รายการหนี้สินอีกฝั่งหนึ่ง

สำหรับสินทรัพย์ที่นำมาใช้คำนวณจะเป็นสินทรัพย์ 3 ประเภท เช่น

ในส่วนของหนี้สินที่นำมาคำนวณจะเป็นหนี้สินระยะสั้น เช่น หนี้บ้าน หนี้บัตรเครดิต

จากนั้นให้นำ สินทรัพย์รวม ลบ หนี้สินรวม เพื่อดูว่ามีความมั่งคั่งสุทธิคงเหลือเท่าไร โดยความมั่งคั่งสุทธิที่ดี ควรเป็นค่าบวก (+) เสมอ

ยิ่งในแต่ละปีมีเรามีค่าความมั่งคั่งสุทธิมากขึ้นเรื่อย ๆ แสดงว่าสุขภาพการเงินของเราจะแข็งแรง และมีชีวิตที่มั่นคงมากขึ้น

ให้ทุกเรื่องการเงินเป็นเรื่องง่าย เริ่มต้นวันดีๆ ไปกับเรา MAKE A GREAT DAY WITH ACU PAY