ในการสัมภาษณ์พิเศษกับ Nikkei Asia ดร.เศรษฐพุฒิ กล่าวว่าธนาคารกลาง “ไม่ได้ดันทุรัง” ในเรื่องอัตราดอกเบี้ยที่ปัจจุบันอยู่ในระดับสูงในรอบทศวรรษ แต่ขอให้พิจารณาตัวเลขล่าสุดที่แสดงถึงการเติบโตทางเศรษฐกิจที่อ่อนแอและอัตราเงินเฟ้อทั่วไปที่ติดลบ ผลิตภัณฑ์มวลรวมภายในประเทศเติบโตเพียง 1.9% ในปี 2566 ซึ่งต่ำกว่าการคาดการณ์ของตลาด เนื่องจากสถานการณ์ทางการเมืองที่ไม่ไปไหนทำให้งบประมาณรัฐบาลปี 2567 ล่าช้า

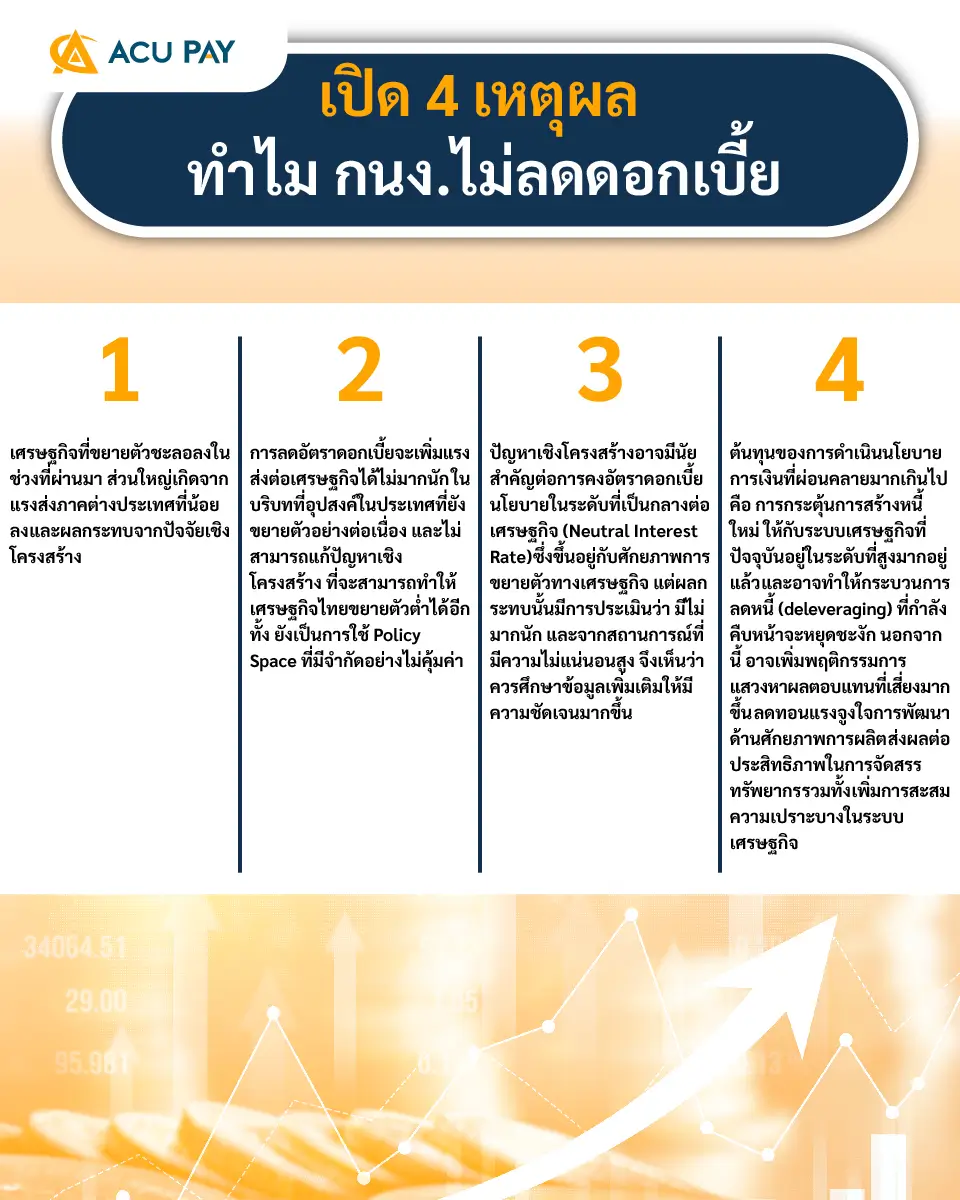

ล่าสุด ธนาคารแห่งประเทศไทย (ธปท.) ได้เผยแพร่รายงานการประชุมคณะกรรมการนโยบายการเงิน (ฉบับย่อ) ครั้งที่ 1/2567 ได้ระบุผลการพิจารณาของคณะกรรมการ กนง.ส่วนใหญ่ ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 2.50% ต่อปี ด้วยมติ 5 ต่อ 2 โดย 4 เสียงเห็นว่า การคงอัตราดอกเบี้ยนโยบายในระดับที่เป็นกลางต่อเศรษฐกิจ (Neutral Interest Rate) จะช่วยสนับสนุนการขยายตัวทางเศรษฐกิจที่ยั่งยืน ซึ่งต้องอาศัยการรักษาเสถียรภาพระบบการเงินเป็นพื้นฐานสำคัญ

ดร.เศรษฐพุฒิ กล่าวอีกว่า หนี้ครัวเรือนที่เพิ่มขึ้นนั้น ไม่ใช่ส่วนเล็ก เนื่องจากอัตราดอกเบี้ยอยู่ที่ระดับต่ำมากเป็นเวลานานนี้ จะกระตุ้นให้คนกู้ยืมเงิน และการลดอัตราอีกครั้ง จะส่งสัญญาณที่ผิด ในแง่การพยายามจัดการให้หนี้ครัวเรือนมีความยั่งยืนมากขึ้น

แต่อย่างไรก็ตาม คณะกรรมการ กนง. ก็มีความยืดหยุ่น พร้อมที่จะปรับลดอัตราดอกเบี้ยนโยบาย หากพัฒนาการเศรษฐกิจ และเงินเฟ้อเปลี่ยนแปลงอย่างมีนัยสำคัญ สุดท้ายแล้วคณะกรรมการ กนง. จะมีการนัดจัดประชุมวาระพิเศษเร่งด่วน หรือจะมีการปรับลดดอกเบี้ยหรือไม่

ให้ทุกเรื่องการเงินเป็นเรื่องง่าย เริ่มต้นวันดีๆ ไปกับเรา MAKE A GREAT DAY WITH ACU PAY